Cambios en la Miscelánea Fiscal 2017

La Resolución Miscelánea Fiscal para 2017 fue publicada en el Diario Oficial de la Federación (DOF) el pasado 23 de diciembre, la cual estará vigente durante todo el 2017.

A continuación te presento los cambios más significativos y que deberás de tomar en consideración según sea tu caso, si quieres acceder al documento oficial te invito a que des Click Aquí y de inmediato te llevaré a el.

Indicadores Económicos

Se considera un crecimiento económico que va del 2% al 3% manejando para fines presupuestales 2.5% con una inflación del 3%.

Se idea que el precio del petroleo sea de 42 USD (dólares) por barril y una tasa de CETES a 28 días de 5.3% en promedio.

El promedio anual del dólar se valoró en $18.62 y un superávit del 0.1% del Producto Interno Bruto (PIB).

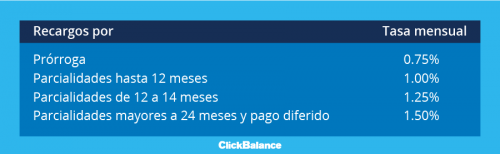

Recargos

Continuaran las tasas de recargos aplicables en los casos de prórroga, de igual forma, cuando se autorice el pago a plazos en términos del Código Fiscal de la Federación (CFF) como a continuación se muestra:

Previamente se menciona que las tasas de recargos incluyen la actualización de las contribuciones.

Estímulos Fiscales

Permanecen los estímulos fiscales que se vinieron otorgando durante todo el año, de los cuales sobresalen:

- El estímulo fiscal consistente en el acreditamiento en contra del ISR (Impuesto Sobre la Renta) y sus retenciones, y de la misma manera el IEPS (Impuesto Especial sobre Producción y Servicios) pagado por la adquisición de diésel que sea para su consumo final, como son:

- Se permitirá el acreditamiento del 50% de los pagos que se realicen en la red nacional de carreteras de cuota para los contribuyentes que se dediquen solo al transporte terrestre público o privado de carga o pasaje.

- De igual forma se incluye en la ley de ingresos la oportunidad de deducir la participación de los trabajadores pagadas en el periodo de la utilidad teórica, esto, como un estímulo para los contribuyentes.

- Es permitido que toda persona que adquiera combustibles fósiles acredite el IEPS que corresponda contra el ISR del ejercicio, siempre y cuando estos no se destinen a la combustión.

- Las instituciones que conforman el sistema financiero acordarán el impuesto que se retendrá a las personas físicas, tomando en consideración una tasa del .58% aplicable sobre el capital que dé lugar al pago de intereses.

-Por la obtención de diésel de maquinaria en general que se utilice en actividades empresariales y en vehículos marinos.

-Por la obtención de diésel utilizado para la realización de actividades agropecuarias o silvícolas.

-Por la obtención de diésel para uso automotriz en vehículos que sean destinados exclusivamente al transporte público o privado de personas o de carga.

Ley del Impuesto Sobre la Renta (LISR) – Ingresos

Ingresos no acumulables

No se han considerado ingresos acumulables para personas físicas o morales, todo aquel ingreso obtenido por apoyos económicos o monetarios que reciban los contribuyentes por parte de los programas previstos en los presupuestos de egresos, de la federación o de las entidades federativas, siempre y cuando se cumplan los requisitos contenidos en la ley.

Para efectos de lo anterior, se establece como obligación de las dependencias gubernamentales que otorguen los apoyos si la información de los mismos es publicada.

De igual forma, también se menciona que no se considerarán ingresos acumulables las contraprestaciones en especie a favor del contratista, referidas en la Ley de Ingresos sobre Hidrocarburos, siempre y cuando la determinación del ISR no se considere como costo de lo vendido deducible en términos de lo establecido en dicha ley.

Subcontratación laboral

Para la sub-contratación laboral en los términos de la Ley Federal del Trabajo el contratante deberá adquirir copia de los Comprobantes Fiscales Digitales por Internet (CFDI) entregados a los trabajadores, los acuses de recibo, las declaraciones por los pagos del ISR y las cuotas obrero patronales ante el IMSS., esto, con el fin de poder considerar el gasto como deducible.

Deducción de otra maquinaria y equipo

Con el fin de impedir confusiones con respecto a la tasa de depreciación que se utilizará en el caso de maquinaria y equipo para la extracción y procesamiento de petróleo, se eliminan este tipo de equipos a los que se aplique el 7%.

También se agrega una deducción del 10% a la maquinaria y equipo utilizados para el transporte eléctrico; En la infraestructura fija para el transporte, almacenamiento y procesamiento de hidrocarburos, en las plataformas y embarcaciones de perforaciones de pozos correspondientes, al igual que en las embarcaciones de procesamiento y almacenamiento de hidrocarburos.

Automóviles eléctricos e híbridos

El monto deducible de autos eléctricos o híbridos es de $250,000.00 y en el caso de la renta de este tipo de automóviles el monto a deducir es de $285.00 diariamente.

Bicicletas y motocicletas

La tasa de depreciación para este tipo de vehículos aumenta de 10% a 25%.

Obligaciones de los contribuyentes

En la actualidad, todo aquel contribuyente que no haya obtenido ingresos superiores a los 13 millones de pesos, en el ejercicio anterior, no tienen la obligación de presentar un estudio de precios de transferencia por las operaciones efectuadas con sus partes relacionadas.

A partir del 2017, esta facilidad no se aplicará para quienes tengan el carácter de contratistas o asignatarios como lo determina la Ley de Ingresos sobre Hidrocarburos.

Donatarias

Con el fin de promover la creación y desarrollo de personas morales no lucrativas que tengan la autorización para recibir donativos deducibles, se establecen medidas de apoyo que consisten en:

- Las donatarias podrán adquirir hasta el 10% de sus ingresos de actividades diferentes a su objeto social, siempre y cuando sea señalado que el excedente es gravado. Para validez de lo mencionado anteriormente, se establece que los ingresos por cuotas de recuperación no se consideren parte de dicho límite.

- Las donatarias deberán apoyar la realización de proyectos productivos de pequeños productores agrícolas y artesanos ubicados en zonas rezagadas y vulnerables económicamente.

- Se podrá otorgar la autorización de donatarias hasta con un período de gracia de 12 meses para obtener el acreditamiento de labores.

- La donación de mercancías de comercio exterior que hayan sido embargadas, mediante un mecanismo electrónico que permita realizar esta tarea de manera ágil.

- Las instituciones de educación superior que sean donatarias podrán invertir en proyectos de emprendimientos, siempre y cuando sus ganancias se reinviertan en nuevos proyectos.

Así mismo, se proponen medidas de control para evitar el abuso en el uso de donatarias, específicamente en lo referente al cambio de residencia para que se considere como liquidada y destinen el patrimonio a otra donataria.

En el caso de las donatarias que no hayan obtenido la autorización de su renovación en un plazo de 12 meses, contarán con 6 meses adicionales para transmitir los recursos a una donataria autorizada.

Sumado a esto, se instauran otras obligaciones con el fin de presentar información que procuren la transparencia de sus operaciones, así como una certificación voluntaria que agilice trámites ante el SAT.

Estímulo de opción de acumulación de ingresos para personas morales

Si los ingresos del ejercicio no exceden los 5 millones de pesos, toda persona moral que tenga como accionistas personas físicas y que inicien con sus actividades, podrán calcular el impuesto conforme a este estimulo, en caso de sobrepasar los 5 MDP deberá pagarse conforme a la base del devengado.

Todo aquel contribuyente que opte por tributar bajo este estimulo, tendrá la obligación de realizar pagos provisionales mensuales a cuenta del impuesto del ejercicio a más tardar el día 17 del mes inmediato posterior a aquel al que corresponda el pago, por medio de una declaración que deberá presentar en las oficinas autorizadas.

Para determinar el pago provisional deberás restar la totalidad de ingresos obtenidos en el período comprendido desde el inicio del ejercicio hasta el último día del mes al que corresponde el pago, las deducciones autorizadas correspondientes al mismo período y la participación de los trabajadores en las utilidades, y, si es el caso, las pérdidas fiscales ocurridas en ejercicios anteriores que no se hubieran disminuido. Al resultado obtenido deberás aplicar la tasa del 30%. Contra el pago provisional determinado, se acreditarán los pagos provisionales del mismo ejercicio efectuados anteriormente.

De igual manera, existe la posibilidad de efectuar pagos provisionales utilizando un coeficiente de utilidad determinado conforme al régimen general de ley.

Las personas morales a las que se refiere este estimulo, no tienen la obligación de determinar el ajuste anual por inflación al cierre del ejercicio y podrán determinar la deducción de lo adquirido en mercancía para la venta en lugar de aplicar el sistema de costo de lo vendido, con el fin de establecer una transición por los inventarios que tengan a diciembre del 2016.

Estímulo para equipos de alimentación para vehículos eléctricos

Con el fin de impulsar la adopción de energías alternativas para los vehículos que contribuyan a la reducción de emisiones de carbono, se ha establecido un estímulo fiscal contra el ISR del ejercicio que equivale al 30% del valor de las inversiones que se realicen en equipos de alimentación para vehículos eléctricos, siempre y cuando dichos equipos sean fijos y se encuentren en lugares públicos, este estímulo no será acumulable para efectos del ISR.

Si el crédito fiscal del ejercicio es mayor al impuesto del mismo, lo resultante se podrá acreditar en contra de los 10 ejercicios posteriores.

Estímulo sobre investigación y desarrollo de tecnología

Por concepto de investigación y tecnología se otorga un crédito aplicable contra el ISR del ejercicio equivalente a 30% de los gastos e inversiones realizadas durante el ejercicio, esto, teniendo en cuenta que este crédito no podrá ser acumulable para efectos del ISR.

Este crédito se determinará considerando únicamente la diferencia que exista entre lo invertido en el ejercicio contra el promedio de los tres ejercicios anteriores.

Dicho crédito podrá llegar hasta los 1.5 MDP anuales y de hasta 50 MDP por contribuyente. El comité interinstitucional publicará las reglas que deberás tener en consideración como medida de control.

Estímulo al deporte

Con el propósito de fomentar el deporte de alto rendimiento se ha establecido un estímulo consistente en un crédito fiscal contra el ISR hasta por el 10% del impuesto del ejercicio, obtenido de aportaciones a proyectos de inversión en instalaciones de infraestructura e instalaciones deportivas altamente especializadas, así como a programas diseñados para el desarrollo, entrenamiento y competencia de atletas de alto rendimiento.

El estímulo, antes mencionado, no se podrá acumular para efectos de ISR y será de hasta 400 MDP anuales y de hasta 20 MDP por contribuyente, en caso de requerir una inversión superior se podrá autorizar una inversión de hasta 20 MDP, siempre y cuando esta se requiera por naturaleza.

Estímulo a proyectos de artes visuales

Al estímulo que actualmente se otorga a las producciones de cine y teatro se incorporan las artes visuales como: danza, música en los campos específicos de dirección de orquesta y jazz.

Deducciones personales

Dentro de las deducciones personales de las personas físicas se incluyen los gastos por servicios profesionales en materia de psicología y nutrición, pero no se modifica el monto máximo deducible de estos conceptos, por lo que el beneficio es secundario.

Continuaremos con la información faltante en nuestro siguiente artículo «Cambios en la Miscelánea Fiscal 2017 2.a parte» te invito a leerlo ya que en el hablo de temas del IVA y del Código Fiscal de la Federación, no te lo puedes perder.

¿Qué te parecieron los cambios efectuados para este 2017?

¿Cuáles son los beneficios que percibes para ti como contribuyente?

Déjame tus dudas o comentarios al final de este artículo, personalmente estaré respondiendo cada uno de ellos.

Por lo pronto te recomiendo asistir a nuestra demostración, en linea, de contabilidad electrónica. No te puedes quedar fuera, ya que de esa manera tendrás tu información en orden y en el tiempo adecuado para su envío al SAT.

¿Te interesa? Solo tienes que dar Click Aquí o en el botón que aparece al final de este artículo.

Saludos.